吉比特研究报告:长线运营抵御周期波动,品类拓展贡献业绩弹性

(报告出品方/作者:国盛证券,顾晟、吴珺)

1.公司概述:长线运营精品游戏厂商

1.1 历史沿革:《问道》系列起家,深耕差异化赛道的精品厂商

公司依托《问道》庞大的用户基础为业务支柱,小步快跑,迅速迭代,丰富产品矩阵, 逐步发展为以“问道+roguelike+放置”为业务基本面的研运合一游戏厂商。公司在 培养核心用户的同时拓展泛用户,代理、自研多个细分赛道爆款游戏。在MMO、MOBA 等赛道已成红海的情况下,走差异化路线,聚焦有发展潜力的小众赛道实现对一线厂商 的突围。具体看其发展脉络:

1)2004 年-2016 年:《问道》端转手,奠定公司发展根基。公司成立于 2004 年 3 月, 2006 年研发《问道》端游。2004-2016 年公司收入主要依赖《问道》端游的稳定表现, 根据招股书数据,2013 年至 2016 年上半年,《问道》端游贡献的营收占总营收的 95% 以上。2016 年 4 月公司介入端转手市场,发布由原研发团队打造的《问道手游》。

2)2016 年-2020 年:《问道》手游贡献稳定流水,新品类突破。2016 年 4 月《问道 手游》上线后至 2020 年,公司年收入持续增长,2019 年突破 20 亿。2016 年公司出品 《贪婪洞窟》、《不思议迷宫》等精品 roguelike 游戏,确立《问道》+roguelike 的模式。 同年,成立吉相资本,投资游戏产业上下游与泛文娱产业,旗下青瓷数码的《提灯与地 下城》、《最强蜗牛》等产品均有亮眼表现,为公司贡献投资收益。2017 年,公司挂牌 上交所上市。

3)2021 年之后:《一念逍遥》流水超预期,贡献第二增长曲线。2021 自研仙侠主题 放置 RPG《一念逍遥》取得出色表现,预估首月流水破 4 亿。此外,经营类游戏《摩尔 庄园》上线后表现较好,得益于新游戏的出色表现,2021 年公司年收入达到 46.2 亿元, 同比增长 68.5%,公司业绩站上新台阶。

1.2 治理结构:股权结构稳定,治理层专业度高

公司股权结构清晰稳定,高管强研发背景。董事长/创始人卢竑岩先生持股超过 30%, 副董事长陈拓琳先生 2005 年加入吉比特有限,持股 11.47%,其余股东持股均不超过 5%,公司超 40%股权为初创团队持有,股权结构稳定。创始人卢竑岩先生曾任深圳中 兴通讯股份有限公司软件工程师,从事 IT 行业二十余年,拥有丰富的技术研发与团队 管理经验,亲自参与了《问道》、《斗仙》等公司字眼游戏的开发工作。副董事长曾任 Robert Bosch Research & Technology Center,North America 软件工程师。公司运营业 务负责人翟健长期从事游戏运营业务,曾获“2016 黑石奖十大新锐 CEO”。

公司股息率较高,分红率持续提升。自 2017 年公司上市以来,已实施现金分红 6 次, 2019-2022 年 公 司 分 红 率 持 续 提 升 。 2019-2022 , 公 司 分 红 总 额 为 3.59/8.62/11.50/10.06亿元,股息率 1.7%/2.8%/3.8%/5.6%,分红率由 44.4%大幅提 升至 99.4%,公司大部分利润用于回馈股东,提升股东投资收益。

2.核心自研产品支撑长期业绩,可抵御周期波动

2.1《问道》超长线运营能力优异,稳固公司业绩基本盘

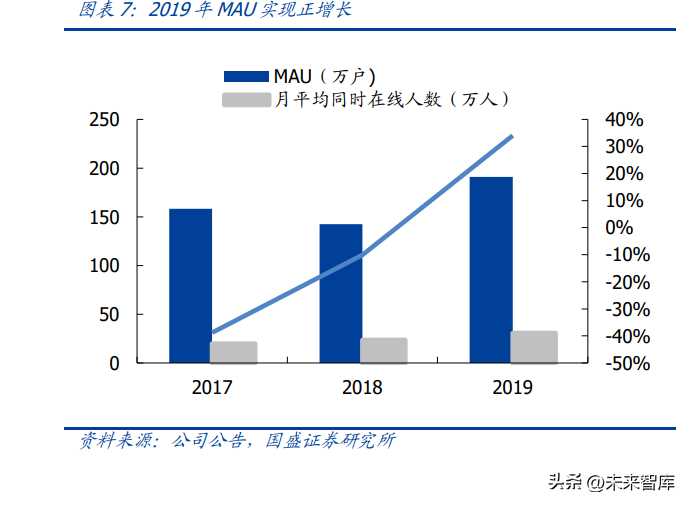

《问道》IP 运营超 16 年,贡献公司流水基本盘。2006 年 4 月,公司推出自研 MMO 端 游《问道》,以道教文化为切入点,凭借良好的游戏品质和合理的收费设计饱受玩家喜 爱,PCU 一度接近百万,斩获“十大最受欢迎网络游戏”、“最佳游戏数值平衡设计奖” 等奖项成为端游时代的经典 IP。进入移动时代,公司依托原有 IP 推出《问道手游》,沿 用端游世界观和核心玩法并不断调优满足玩家需求。 《问道》端游:核心付费用户留存情况良好。2017-2019《问道》端游的 MAU 呈现下 滑趋势但是降速放缓,同期 ARPPU同比上升 29.66%/5.65%/13.59%,表明核心付费群 体留存情况良好,付费能力较强。

《问道》手游:业绩表现稳定,畅销榜排行稳定在 25 名以内。2016-2021 年,《问道 手游》在 iOS 游戏畅销榜平均排名为 11/27/26/28/26/20 名,2022 年平均排名第 21 名 (较 2021 年降低 1 名)。在端游推出的 10 年后即 2016 年 4 月上线,40 人团队累计研 发近 2 年,上线前共经历 5 轮测试。年度流水在 2017 年后保持连续增长,2019 年月均 流水仍超 2 亿元。

2.2《一念逍遥》上线后流水超预期,推动公司业绩再上台阶

自研产品《一念逍遥》成为《问道》后的又一长期业绩支柱。《一念逍遥》为“RPG+ 放置”的融合品类,同时以仙侠为游戏主题以吸引国内广泛的仙侠网文受众。根据主策 划林育宏的公开演讲内容,游戏从预研到上线总共经历了大概两年四个月,期间进行了 八次测试。团队规模持续扩张。游戏发行以来,ios 畅销榜平均排名为 11.5 名,在高盈 利的 RPG 赛道也获得了 5.3 名的平均排名。

初期大规模全渠道推广,买量规模趋稳后表现依旧强劲。根据 dataeye 数据,买量规模 回落后,《一念逍遥》表现依旧强劲。近 90 天以来,《一念逍遥》日均素材投放 200-, 但 ios 畅销榜平均排名为 16 名,证明产品盈利能力出众能持续覆盖投放成本,冷启动结 束后能通过运营迭代版本保持较强盈利能力。

在游戏内容创新上,研发仍然贯彻了公司的差异化战略。从产品设计方面,《一念逍遥》 在几个方面做了创新:1)“放置+MMO”轻重结合,跨服战、道侣系统等 MMO 的社交 元素弥补了放置游戏用户黏性差的问题,而 AI 离线挂机则降低了 MMO 重复刷怪的疲劳 感;2)在全服播报、剧情设定与子单元玩法上高度贴合仙侠背景设定,玩家沉浸感强; 3)成长路径多元化游戏中的炼丹、炼器与仙魔等特色系统使游戏内容和玩家成长路径 更加多元化,补充了放置游戏的空白。这些机制让《一念逍遥》在数值、技能系统与画 面上相比于传统 MMO 做减法之后,仍然具有可玩性和长期驱动力。

2.3 长线运营分析跟踪框架:短期商业化与长期品牌化的平衡

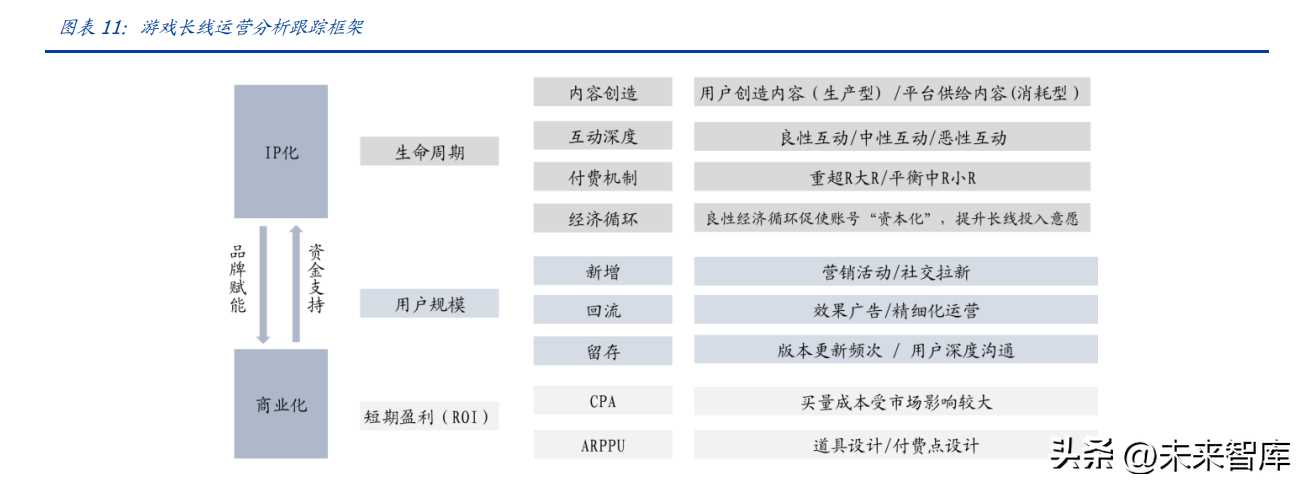

公司自研产品《问道》保持稳定长线运营,《一念逍遥》推出后排名也持续稳定居前, 这两款产品已然成为支撑公司业绩的基石产品,贡献稳定业绩稳固公司基本盘的同时, 提供持续现金流投入研发运营中以持续保持竞争优势。目前投资者较为关心的问题是: 1)目前的产品是否能够持续长线运营?2)公司下一个新品爆款成功概率及可前瞻判 断的指标。我们尝试找出影响产品长期运营的关键因素,并理出长期运营的分析框架。

短期商业化 vs 长期品牌化的平衡:游戏产品与电影项目的相似之处在于能否成为 爆款难以先验,但游戏的特点在于成功的产品可持续获得收益,相比于产品短期爆 发带来的“脉冲流水”及短期收益,长期的品牌化建设更加重要。游戏产品的生命 周期与用户规模共同决定长期的品牌化,单用户盈利水平与用户规模决定商业化 水平。

生命周期:影响游戏产品生命周期的因素主要包括但不限于: 1)内容创造方式:生产型游戏主要由用户自己创造内容,此类游戏一般有明确的 游戏规则,用户通过制定策略取胜,最典型如棋牌,对战等游戏,一般生命周期较 长;反之则需要平台供给更新内容,如单机闯关游戏,生命周期相对较短。 2)互动深度:主要分为三种类型,良性互动主要为“帮派”“社群”等关系联结; 中性互动包括榜单等对照竞争;恶性互动主要包括对抗与战斗。互动深度影响玩家 的沉浸感,进而影响游戏的生命周期。 3)付费机制:大 R 消费金额大,频次高,但若付费机制倾向大 R 的“多氪多得” 则对中小 R 的体验有所伤害,从而挤出金额贡献少但时长贡献多的中小 R 玩家,影 响游戏的生命周去。 4)经济循环:良性经济循环及稳定的经济环境促使玩家账号“资本化”,可吸引 玩家长线投入。 生命周期的影响因素多在游戏研发时已确定,与游戏类型及游戏设计相关,但后续 的运营维护也影响整体机制的稳定。

用户规模:主要由新增(泛用户转化)/流失老用户回流/用户留存共同影响。 ROI:除沉没成本(研发成本)及日常成本(运营成本)外,短期影响盈利水平的 因素包括获客成本 CPA 及 ARPPU 值。

2.4 长线运营框架分析《问道》,产品的成功运营并非偶然

2.4.1 生命周期角度:较早入局 MMORPG 赛道,付费机制创新注重中小 R 体验

MMORPG 游戏特点:1)长生命周期:根据沙利文的报告,相较内地所有手游的平均 3 至 12 个月的生命周期,MMORPG 的平均生命周期为 8 至 18 个月。2)强吸金能力: MMORPG 在 2019 年的每名活跃用户每月平均收入最高,达 256.5 元,而第二高的类别 CCG 则达 161.6 元。而根据 Sennor Tower 数据,MMORPG 收入亦是全球收入最高的游 戏品类。3)研发及运营壁垒较高:MMORPG 研发周期较长,游戏系统繁多,包括组队、 帮派系统、好友系统、结婚系统等,需要较高的运营成本。

目前排名靠前且稳定的产品多为五年前上线,新品较难突围。我们统计分析了 IOS畅销 榜排名居前的 MMORPG 产品,发现:1)排名前 50 的产品多为 2016 年之前上线,最晚 上线时间为《神武 4》(2017 年),且排名较为稳定;2)2018 年之后上线的产品短期内 排名进入前50后,均有下滑的趋势,排名并不能保持稳定。《问道》较早切入MMORPG 赛道,获得先发优势,2015年《梦幻西游》成功上线标志着端游IP化的开始,《问道》 把握住机会,2016 年迅速切入至手游赛道,承接端游玩家并吸引新玩家。

我们认为,老游戏能够持续保持竞争力的原因在于:1)MMORPG 游戏本身强社交高沉浸的特点,用户的沉没成本及转移成本均较高;2)游戏具备较高的资金及运营门槛, 小厂商的研发动力不足,而头部公司在赛道均有布局,难有动力频繁上线新品冲击老产 品;3)较为成功的 MMORPG 基本为经典端游 IP 转化,IP 总量有限,新开发 IP 成本及 风险均较高,成功概率也较低。 相比于同类游戏,《问道》的养成和战斗更加多元。不同于其他 MMORPG 中的宠物系统, 《问道》中玩家可以携带多个伙伴参与战斗,即便是没有其他玩家一同参与战斗,也不 会导致对战无法进行,这样的设计保证玩家可以持续体验内容,降低了玩家前期的体验 门槛。另外,《问道》的游戏角色养成分为职业和童子两个部分,对于职业和童子的自 由加点选择可以让玩家 DIY 自己的战斗团队,也就拥有了更多元化的游戏体验。

《问道》的游戏机制更加平衡随机,注重小 R 的游戏体验。核心玩法的平衡性往往是 决定游戏用户长期留存的关键因素,许多 RPG 游戏都存在着氪金用户凭借氪金装备带 来的超高战力碾压其他玩家的情况,这种机制固然会在短期内吸引土豪玩家大量氪金, 但是在长期则是对游戏生态的极大伤害。而《问道》中存在着限制技能的设定,玩家可 以通过花时间提升道行来有力的限制对手扭转战局;此外,《问道》是属性、相性双养 成机制,玩家可以对五行相性自由加点,五行之间相互克制。这两个设定之下,玩家 pk 中氪金装备的效用被弱化,不同的相性与道行为 pk 结果提供了更多的可能性。平衡 机制尽管会限制部分重氪用户的成就感,但是极大的提升了广泛轻氪用户的体验,拥有 更为良好的付费基础和付费生态。

重小 R 的结果是更高的付费率。对比同赛道顶尖产品《梦幻西游》、《大话西游》,《问 道手游》的单用户付费能力并不高,但是付费率却远高于两大IP。这表明《问道手游》 通过平衡、多元的游戏机制较好地提升了整体用户的游戏体验,更多地轻氪用户愿意为 游戏买单。因此我们认为,《问道》作为经典的 MMO 大 IP,深度用户粘性高的同时享有更为广泛的付费用户基础。较为稳定的游戏生态将使其拥有超过其他 MMO 的长生命 周期与盈利可持续性。

2.4.2 用户规模角度:出圈营销获取新用户,精细化运营深耕留存用户

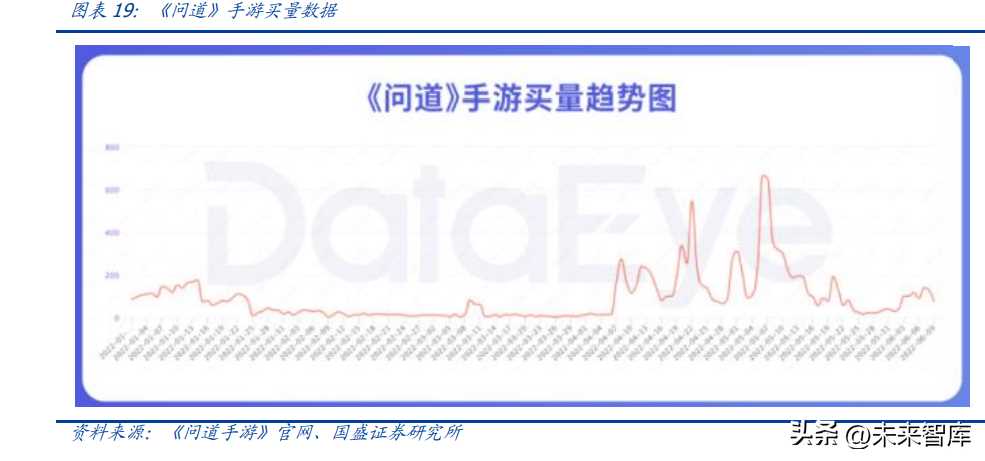

拉新方面,公司通过多种方式对游戏进行出圈推广获取新用户。1)邀请明星代言人。 公司邀请薛之谦、金莎、张若昀、林更新等担任游戏代言人,引流年轻粉丝。2)IP 跨 界联动。如《问道手游》四周年推出首部官方小说《问道:枪出无心》,构建 IP 全生态 泛娱乐布局,跨界联动进行游戏拉新。3)买量方面,《问道》手游买量较为克制,但在 周年庆时点会加大买量投入获取新用户。

回流方面,每年举行全民 PK 赛,吸引玩家回流。玩家进入 PK 赛后,将被赋予相同的 竞技环境,不存在等级、装备的差距,更多地考验队伍的配置和团队的协作。定期举行 除了吸引玩家回流外,还给了玩家公平对战的机会,提升了玩家的游戏体验。 留存方面,《问道》长线运营能力强,版本迭代速度快于同类游戏。《问道》保证每年 三个大版本多个小版本迭代,更新频率远高于同类游戏。丰富的版本更新活动可以吸引 老玩家回流,持续丰富功能可以保证游戏可玩性的提升和玩家新鲜感。

配合版本更新,进行较大“声量”的推广。在《问道》版本更新的同时,公司会聘请 匹配调性的明星代言人进行推广,同时积极入局买量,在抖音、腾讯的平台根据代言人 制作相应的广告素材进行投放。得益于公司的积极运维不断提振,《问道》在 2018- 2020 年畅销榜排名始终稳定在 20-30 名左右。

2.4.3 ROI 角度:较少依赖买量,注重投放及运营效率

《问道》不依赖买量,营销推广费占流水比例较低。根据公司公告,2016-2019 年营销 推广费占流水比例分别为 3.98%/5.15%/2.96%/4.41%,(与其他游戏公司销售费用对 比)。在买量保持平稳的同时,游戏用户数持续增长,2016-2019 年新增注册用户约 1500/750/670/1000 万。 单用户注册成本受市场影响较大。 2016-2019 年 平 均 单 注 册 用 户 成 本 约 8.49/9.89/7.33/9 元,其变化趋势与全球游戏市场一致,根据移动营销平台 Liftoff 的统 计数据,2018 年获取用户成本为 3.75 美元,较 2017 年的 4.07 美元大幅降低,预计由 于版号停发政策影响,导致新游上线数量较少;而随着 2019 年版号恢复发放,新游市 场竞争激烈,广告投放预算增加,平均单注册用户成本有所上升。

加强中台建设提升投放及运营效率。公司研发了留存率、LTV、DAU、收入等预测工具 指导后续的投放策略,及对已有游戏用户标签化支撑精准投放与营销。此外,公司建设 了广告投放系统和广告效果监控系统,帮助市场人员根据广告效果及时调整投放策略; 运营人员可通过游戏的实时新增、活跃、付费、留存、活动及系统参与、游戏进度等用 户行为数据跟踪游戏的运营情况,及时掌握用户状态,发现游戏问题,提高运营效率。 得益于公司出色的长线经营能力,《问道手游》畅销榜排名稳中有升。2017 年至今, 《问道手游》在 ios 榜单排名始终以 10-40 名为主,平均排名在从 2019 年开始呈现上 升趋势。从排名分布情况来看,近年来《问道手游》排名 30 名以后的情况减少而 10- 20 名频数占比逐渐增加,整体排名稳中有升。 综上,我们认为,《问道》手游依托端游 IP 价值与 MMORPG 游戏的重度特质使其具 有较强的盈利能力;而其平衡、随机的核心玩法与出色的长线运营能力有效的延长了 产品的生命周期,《问道》将在未来较长时间能保持现有的较高盈利水平,持续支撑公 司业绩。

3.代理业务贡献业绩弹性,精品与规模化共振

3.1 雷霆游戏平台:运营能力出色,实现小众品类的商业化突围

深耕 roguelike 细分赛道,打造“雷霆游戏等于精品 roguelike”的品牌认知,旗下主 要产品畅销榜排名连年攀升,成为细分赛道的领跑者。公司于 2011 年成立雷霆游戏平 台,负责公司内外部游戏的运营业务。雷霆游戏平台的外部代理游戏主要以精品 roguelike 为主,如《不思议迷宫》、《地下城堡 2:黑暗觉醒》、《异化之地》等,目前在 营该品类产品数量已达 10 款。2021 年公司上线自主游戏移动端 app“雷霆村”整合流 量入口,打造游戏社区,强化品牌认知。

践行“差异化、商业化”战略,实现小众品类成功变现。尽管《元气骑士》等 roguelike 产品广泛收获好评,但是却面临“叫好不叫座“的变现困局,畅销榜最高排名均在百名 左右。而雷霆旗下的《不思议迷宫》、《贪婪洞窟 2》、《提灯与地下城》在斩获官方奖项、 获得 taptap 编辑推荐的同时,也都获得了较好的畅销榜排名,其中《不思议迷宫》上线 三年后仍贡献了上亿流水,商业化能力良好。近年来,公司代理的 roguelike 产品畅销榜 排名数据不断攀升,在细分赛道保有较强的竞争力,成为该品类的领跑厂商。小众品类 “叫好又叫座”的结果反映出雷霆出色的运营能力。

大休闲 IP《摩尔庄园》端转手上线,表现超预期。《摩尔庄园》是页游时代的经典休闲 IP,端转手上线后配合合理宣发引来大量关注,上线首日开服 8 小时新增用户突破 700万,同时在线人数突破 100 万。上线前半个月,《摩尔庄园》始终处于 ios畅销榜排名前 5,实现快速变现,后续随游戏热度降低加之休闲游戏氪金能力较弱,《摩尔庄园》畅销 榜排名出现下滑,但仍积累了大量的用户基础。

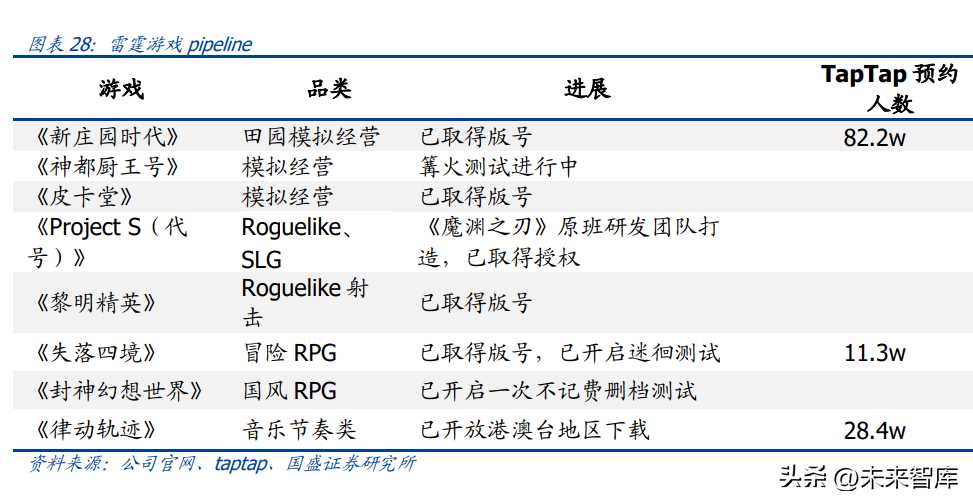

产品储备丰富,精品化的规模发展具备确定性增长动能。公司将上线《一念逍遥(海 外版)》、《黑暗城堡 3(海外版)》两款具有一定 IP 基础的代理产品,以及《黎明精英》、 《Project S(代号)》等一系列 roguelike产品储备,巩固自身头部 roguelike厂商地位。 随着《一念逍遥》证明自研能力与公司产品矩阵的不断丰富,公司将形成以《问道》、 《一念逍遥》等核心自研产品为业务基本盘,众多短周期代理游戏迭代支撑流水的业 务格局,走精品领衔的规模化发展之路,传递高成长的高确定性。

综上,我们认为,随着雷霆游戏平台产品的数量与盈利能力不断上升,公司的代理业 务已经渐成规模。相比于长线经营的核心自研产品,代理产品利润率相对较低,但是 可以通过与多个外部团队合作以持续地输出产品,防止业绩受单一产品影响波动较大、 出现真空的情况。在这一过程中,雷霆游戏平台作为自有渠道的影响力也在不断深化, 吸引更多优质研发商与公司合作,形成良性循环。规模化的代理产品将起到平滑业绩, 分散单一产品依赖风险的作用。

3.2 代理品类:放置类+Roguelike 为主,多款游戏实现破圈

3.2.1 放置类:受众广泛的新蓝海市场

放置类游戏受众广泛但变现能力较弱。放置类游戏作为轻度休闲品类,迎合了时间碎片 化的时代趋势,辅以适当的买量推广往往可以在短时间内打造爆款获取大规模流量,近 年来成功的作品如《旅行青蛙》。但是由于其游戏性不强,难以满足用户成就感需求, 实现从泛用户向核心用户的转化,往往用户留存率低,ARPU 低。 引入重度元素后,“放置+”成为新蓝海。在保留游戏自动运行、单次游戏时间短的同 时,近年来放置类游戏往往与其他品类融合引入中重度元素,如卡牌、RPG、模拟经营 等玩法,从而通过数值增长,对战胜利等赋予玩家成就感,如《剑与远征》(放置&卡 牌)、《最强蜗牛》(放置&RPG)等均通过品类交叉大获成功。“放置+”游戏解决了放 置游戏难以设置付费点,无法保证用户留存的问题,提升了放置赛道的变现能力与生命 周期。2020 年,中国 ios 市场放置类游戏 DAU 同比增长 1475%,总量赶超美国成为放 置类最大的流量池;同年收入前 100 的移动游戏产品中,放置类游戏收入同比增长 366%。成为新的蓝海市场。

3.2.2Roguelike:游戏性强的硬核小众,品类创新打造爆款

Roguelike 游戏是 RPG 的一个子类,本身具有生成随机性、进程单向性、不可挽回性 等特点。Roguelike 游戏非线性的机制使其游戏性较强,具有较高可玩性。但是由于操 作机制过于硬核,用户群体狭窄且不易设计付费点而长期属于小众游戏。 近年来,国内诞生了一系列“roguelite”游戏,适度降低游戏难度并添加其他轻度元素, 提高操作可实现性。优秀作品如《元气骑士》、《重生细胞》在taptap上取得较高评分。

4.投资业务:赋能运营平台,投资回报丰厚

公司建立投资业务平台吉相资本,成立投资基金间接或直接参股多家公司,覆盖游戏 产业链上下游与泛文娱产业。公司于 2016 年成立吉相资本,覆盖游戏、IP 运营、动漫、 影视、新一代信息技术等领域,近年来,公司长期股权投资持续增长,投资活动十分活 跃;2021H1 公司投资收益达 3.34 亿元,主要来自于青瓷部分股权的出售溢价与按权益 法确定的联营企业投资收益增加。

投资业务赋能代理平台,增厚公司利润。公司的投资标的较为多元,除了青瓷数码、 淘金互动等游戏研发商外,还包括新兴分发渠道taptap平台及中小独立游戏研发团队, 少儿英语在线教育平台“久趣英语“等。公司以研发视角做投资工作,通过参股高质量 游戏研发商赋能雷霆游戏平台。如下表所示,公司旗下参股公司的《地下城堡 2》、《跨 越星弧》、《最强蜗牛(港澳台版)》、《伊洛纳》等均由雷霆游戏发行运营并取得了较好 表现,提升了用户对雷霆游戏平台的认可度。2020 年,参股公司青瓷数码研发的《最 强蜗牛》作为当年爆款,自上线起便蝉联畅销榜的 3-5 名之间,上线 10 天 iOS 流水超 1.04 亿,为公司贡献丰厚投资收益。

5.财务分析:丰富产品矩阵,快速抢占市场

5.1 业绩增长稳健,毛利率逆转上行

公司营收整体符合预期,归母净利润稳健增长。2020/2021/2022 公司实现营业收入 27.42/46.19/51.68 亿元,YOY26.36%/68.45%/11.89%,实现归母净利润 10.46/14.68/14.61 亿元,YOY29.30%/40.34%/-0.48%。业绩端稳健增长主要受益于 存量游戏和新游《奥比岛:梦想国度》的稳健表现。 2022Q4,公司实现收入 13.38 亿元,同比增长达 17.97%。这主要受益于《一念逍 遥(大陆)》Q4 测算的摊销周期较前三季度有所缩短。利润端,公司实现扣非归母净利 润 4.66 亿元(YoY108.62%)。2022 年第四季度扣非净利润大幅增长主要由于(1) 2022 年第四季度,相比上年同期增加《奥比岛:梦想国度》《一念逍遥(韩国版)》等 当年第三季度新上线产品收入;(2)2021年第四季度,《地下城堡3:魂之诗》《一念逍 遥(港澳台版)》等新上线产品,前期宣传费及运营服务费投入较大,且受收入摊销影 响,2021 年当期确认的营业收入较少;(3)2022 年第四季度,雷霆互动冲销了 2021 年度按照 25%计提所得税与实际汇算清缴税额之间的差额。

自主运营收入占比持续上升。公司将收入拆分为自主运营、联合运营与授权运营三部分, 分别表示玩家通过公司官网、联运渠道商(appstore、硬核联盟、应用宝等)和第三方 发行商为游戏付费而获取的收入。尽管联运仍是公司主要收入来源,但是 2019、2020、 2021 及 2022 年自营收入占比显著上升达到 49.01%,远高于 2018 年的 29.84%。另一 方面,公司的授权运营业务收入主要来自于《问道》端游的代理商分成,随着端游市场 的萎缩,该业务线的收入增速放缓、占比降低。 从联运到买量+自有平台,深化自有渠道。自 2018 年起,公司自主运营的毛利率超过 了联运业务,且差距不断拉大。这与游戏行业从高分成的联运渠道转向买量和taptap一 类新兴渠道的行业趋势相匹配。公司逐步减少传统联运渠道依赖,注重买量精准营销, 建立集成游戏平台“雷霆村”整合产品矩阵,提升品牌认知度。

2022 年 公 司 毛 利 率 同 比 增 长 3.84%。 公 司 2022/2021/2010 毛 利 率 分 别 为 88.73%/84.89%/86%,同比 3.84/-1.11/-4.55pct,由于近年来公司代理产品数量流水 齐增,导致对外部研发商支付分成增加;与此同时,新会计准则要求分成金由摊销调整 为一次性计提,二者共振导致毛利率承压下滑。2022 年,公司综合毛利率 88.73%,同 比增加 3.84%,逆转下滑势头实现正向增长,保持行业领先地位。

5.2 财务视角看战略:高成长叠加高确定性,产品规模化分散风险

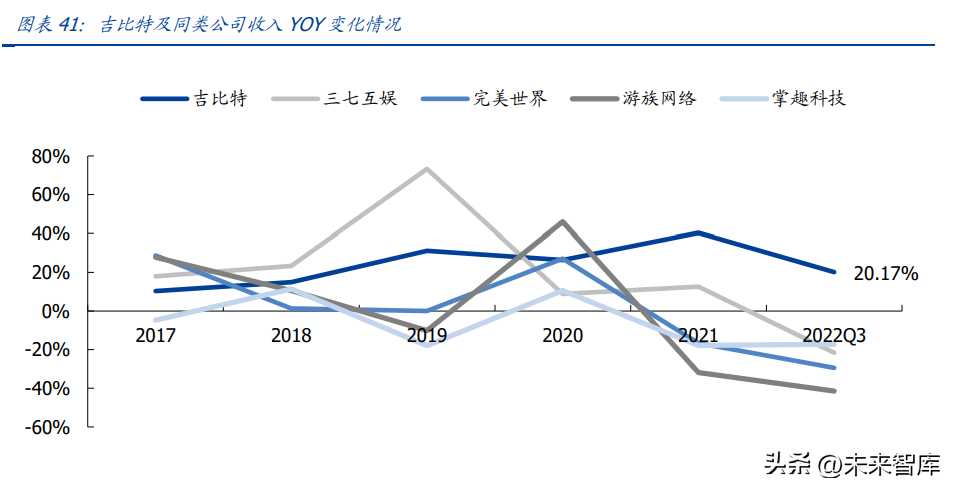

业绩端稳健增长,2022Q3 逆风实现正向增长。2017-2022 年度,相比于 A 股其他主要 游戏公司业绩的波动性较强的情况,公司在业绩端始终保持着稳健高速的增。反映出随 着雷霆游戏产品线的丰富,成长性逐渐摆脱了对《问道》的单一产品依赖,业绩逐渐趋 于平滑,传递出确定性的预期。2022Q4,在其他厂商由于去年同期高基数业绩普遍承 压下滑的同时,受益于《问道》、《地下城堡 3》等产品的优秀表现,公司收入仍然实现 了快速增长,同比上涨 17.97%。公司的逆势增长表现了公司对于行业系统性风险的抗 性和全业务的高成长性。 研销双加码驱动品效合一。近年来,公司研发费用与销售费用持续提升,研发能力增强, 也稳健加大推广买量的力度,以实现“品效合一”,在提升可玩性的同时通过精准买量 提高目标用户的触达。2018-2022 年研发费用分别为 2.87 亿元、3.32 亿元、4.31 亿元、 6.09 亿元、6.73 亿元,持续的高研发投入为公司自主创新提供了坚实保障。

近两年,公司新品上线数量明显增加,业绩端高增长低波动的同时出现了毛利率、净利 率下行的趋势。对此我们认为,公司正在经历从“小而美”向“大且精”的战略转型阶 段,盈利质量向营收规模的转移服务于规模化发展的公司战略。在这一过程中,公司加 快周转速度,以大量代理、研发的新品平滑公司业绩,分散对单一产品依赖的非系统性 风险,同时研发与买量并举,发掘可以贡献长线收益的业绩增长极。因此,公司的毛利、 净利润的下降是短期转型的结果,较高的成长性与高确定性将驱动业绩估值双升。

6.盈利预测

核心假设:

收入及毛利端: 1) 联合运营与自主运营:2023 年起公司进入产品上线收获期,在爆款新游的驱动 下,叠加核心自研产品运营能力稳健,预计《一念逍遥》《问道手游》流水维持 高位、代理新游与海外产品陆续上线,预计公司营业收入将稳步上升。在自研 及代理发行产品的收入确认口径上,来自于雷霆官方平台的游戏收入计入自主 运营,来自于外部渠道(主要为安卓应用市场及 Apple Store)计入联合运营。 公司自有平台实力持续被验证,自主运营收入呈上升趋势,收入占比预计 2023-2025 年分别为 48%/50%/50%。 2) 授权运营:收入主要来自《问道》端游,已经进入稳定的运营周期,预计流水 稳中有小幅提升。 3) 毛利率:2022 年公司游戏业务毛利率为 89.2%,同比增加 4pcts,主要由于 《摩尔庄园》《鬼谷八荒(PC 版)》等外部代理游戏收入占比减少,游戏分成成 本下降。我们预计随着自研产品及自有渠道占比稳定,公司综合毛利率将稳定 在 88%左右水平。

费用端 :1)销售费率方面,2022 年销售费率为 27.1%,预计随着产品进入稳定运营阶段,公司 销售费用率保持稳定。 2)研发费率方面,公司预计将持续加大研发投入,未来研发费用将保持在高位。 2020-2022 年研发费用率为 15.7% /13.2% /13.0%,预计未来三年维持在 14.0%。 3)管理费用方面,公司持续提升管理效率及人效,预计稳中有降,2020-2022 年管理 费用率为 8.6%/6.1%/6.6%,预计未来三年维持在 6.2%。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。「链接」